Muchas empresas británicas que suministran bienes o servicios tanto sujetos a impuestos como exentos suelen tener dificultades para calcular con exactitud el IVA soportado que pueden recuperar. En este ejemplo de cálculo de exención parcial del IVA, mostramos paso a paso cómo determinar el IVA recuperable.

En nuestro anterior guía, En el artículo sobre la exención parcial del impuesto sobre la renta de las personas físicas, hemos tratado la teoría que subyace a la exención parcial, incluidos los métodos estándar y especial, la regla de minimis y los requisitos de cumplimiento. Ahora vamos un paso más allá con un ejemplo práctico, paso a paso, que muestra cómo funcionan las normas en números reales.

Ejemplo de cálculo de la exención parcial del IVA - Resumen rápido

Una empresa está parcialmente exenta si

- Está registrado a efectos del IVA, y

- Entregas tanto imponibles (tipo normal o tipo cero) como exentas (IVA no repercutido, IVA soportado no recuperable).

Puntos clave de la guía anterior:

- Los costes directos pueden ser totalmente recuperables (para las entregas imponibles) o totalmente no recuperables (para las entregas exentas).

- Los costes mixtos (por ejemplo, alquiler, servicios públicos, software) deben prorratearse utilizando el método estándar, a menos que HMRC haya aprobado un método especial.

- La norma de minimis permite recuperar íntegramente pequeñas cantidades de IVA que de otro modo se perderían.

- El ajuste anual es necesario para conciliar las estimaciones provisionales con los totales reales de final de año.

Consejo: Si aún no lo ha hecho, consulte la guía completa de WellTax sobre la exención parcial para obtener más información.

Ejemplo práctico de cálculo de la exención parcial del IVA

Escenario empresarial:

- Ofrece servicios de asesoría fiscal

- Imparte sesiones de formación exentas de IVA

- Gastos generales compartidos (alquiler, servicios, software)

Ventas anuales:

| Tipo de venta | Importe (£) |

| Servicios imponibles | 175,000 |

| Formación exenta | 75,000 |

| Ventas totales | 250,000 |

Paso 1 - Calcular el porcentaje de ventas imponibles:

Ventas imponibles ÷ Ventas totales = 175.000 ÷ 250.000 = 70%

Paso 2 - Clasificar el IVA soportado:

| Categoría | IVA (£) | ¿Recuperable? |

| Compras directas imponibles | 9,600 | Completamente |

| Compras directas exentas | 3,200 | No recuperable |

| Gastos generales mixtos | 7,200 | 70% recuperable |

| IVA soportado total = | 20,000 | – |

Paso 3 - Aplicar el método estándar a los costes mixtos:

IVA recuperable sobre costes mixtos = 7.200 × 70% = 5.040

Paso 4 - Calcular el IVA total recuperable:

Total IVA recuperable = 9.600 + 5.040 = 14.640

IVA no recuperable = 5.360

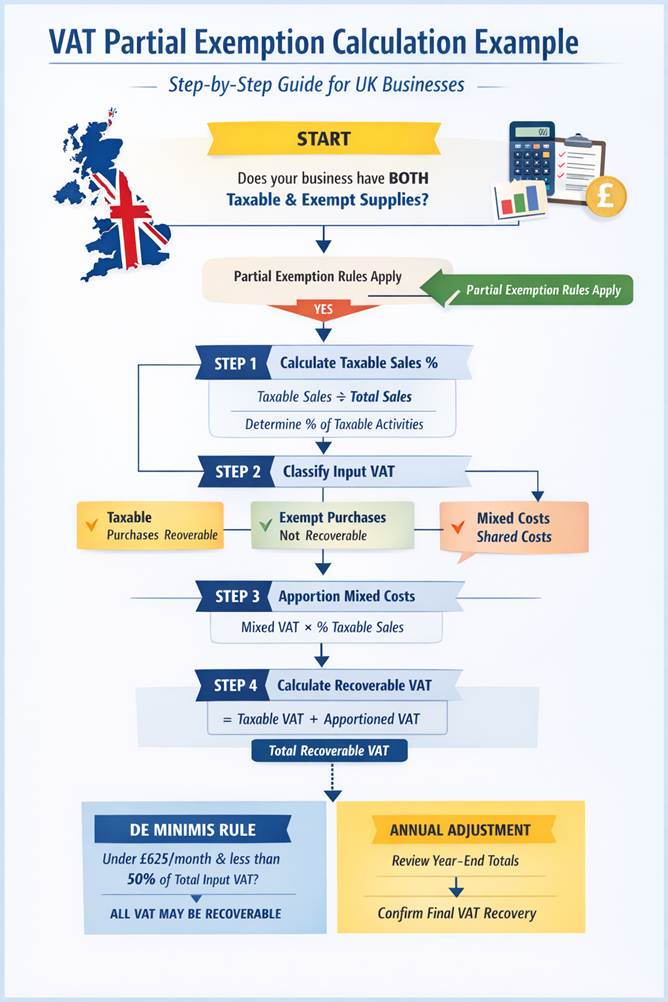

Diagrama de flujo: Proceso paso a paso

El siguiente diagrama de flujo ilustra paso a paso el ejemplo de cálculo de la exención parcial del IVA, lo que facilita su aplicación a su propia empresa.

Normas y consideraciones especiales

- Regla de minimis: Si el IVA no recuperable es inferior a 625 £ al mes e inferior a 50% del IVA soportado total, todo el IVA puede ser recuperable.

- Ajuste anual: Alinear los cálculos provisionales con las cifras reales a final de año.

- Método especial: Puede ser aprobado por HMRC si el método estándar no refleja con exactitud el uso real de los costes.

Ajuste anual: Ejemplo práctico

Al final del año del IVA, las empresas parcialmente exentas deben realizar un ajuste anual para asegurarse de que el IVA recuperado refleja las cifras reales y no sólo las estimaciones provisionales.

Ejemplo

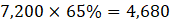

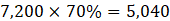

Supongamos que la empresa estimó inicialmente que 65% de ventas sería imponible. En los costes mixtos, la recuperación provisional del IVA sería:

A finales de año, las ventas imponibles reales ascendían a 70%, por lo que la recuperación correcta es:

¿Busca orientación o explora oportunidades?

Póngase en contacto con nosotros a través del siguiente formulario.

Ajuste anual

Adjustment=5,040−4,680=360

La empresa puede reclamar las 360 libras adicionales en su declaración final del IVA. Si hubiera reclamado de más, tendría que devolver el exceso a Hacienda.

Por qué es importante

El ajuste anual garantiza que la recuperación del IVA refleje la actividad económica real a lo largo del año, y no las fluctuaciones temporales en periodos concretos de IVA. Esto es especialmente importante para las empresas con ingresos estacionales o proporciones variables de entregas imponibles y exentas.

Conclusión

Estos ejemplos de cálculo de la exención parcial del IVA explican cómo funciona la exención parcial en la práctica, traduciendo las directrices de HMRC en un cálculo claro y repetible. Junto con la guía WellTax, proporciona tanto la base técnica como los conocimientos prácticos necesarios para calcular el IVA recuperable con precisión, cumplir la normativa y saber cuándo pueden aplicarse excepciones como la regla de minimis o un método especial.